40代の生命保険はこう見直す!健康リスクとライフステージ別に考える最適プランとは?

コンテンツ

40代は、人生の中でも特に生命保険の見直しが重要となる年代である。収入が安定する一方、教育費や住宅ローンといった支出が増加し、家計のバランスが大きく変わる。この時期に適切な保障内容を確保することで、家族の安心と将来の備えを両立できる。

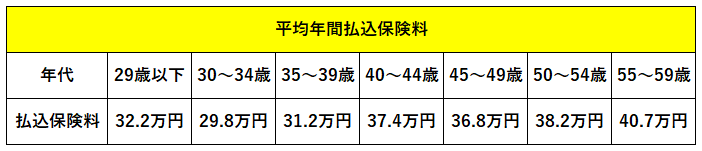

生命保険文化センターの2024年度「生命保険に関する全国実態調査」によると、40~44歳の年間払込保険料は平均37.4万円、45~49歳では36.8万円と、他の年代よりも高水準にある。しかし、これが適切な保障内容を満たしているかどうかは、個々の状況により異なる。保険料負担が高い中で無駄な保障を見直し、必要な内容を確保することが重要である。

この記事では、40代が生命保険を見直すべき理由と具体的な方法を解説する。家計の現状を整理し、公的保険制度を活用した上で、医療保険や死亡保障、貯蓄型保険の適切な選択を支援する内容となっている。

この記事を読むことで、保険料の無駄を削減し、必要な保障を確保する方法がわかる。特に、教育費や老後資金に不安を抱える方、また初めて保険を見直す方にとって、有益な情報が得られるだろう。最適な保険プランを見つけ、家族の安心を守る第一歩を踏み出そう。

なぜ40代は生命保険の見直しが必要なのか

収入は増えるが支出も増大する

40代において、収入が安定し、一定の生活基盤が整う場合が多い。しかしながら、支出も同時に増加する。

例えば、子どもの教育費。小学校から高校、さらには大学進学の費用が一気に家計を圧迫する。加えて、住宅ローン返済や日常生活費など、経済的負担がピークを迎える時期でもある。

このような状況下で、急な病気やケガによる長期入院が発生した場合、稼ぎ手が収入を失うリスクは避けられない。十分な保障内容を持つ保険への加入は、このようなリスクへの備えとして極めて有効である。

病気やがんリスクの上昇

40代では、生活習慣病やがんなど重大な病気の罹患率が顕著に上昇する。

例えば、厚生労働省の統計では、がんの罹患率は40代で急増する傾向がある。このような事態に備えるには、医療保険やがん保険の加入が不可欠である。

実際、医療費の自己負担額も増加傾向にあることがデータで明らかになっている。生命保険の保障内容を定期的に見直すことで、万が一の際の経済的なダメージを軽減できる。こうした事実を踏まえ、40代の見直しはリスク管理の観点からも重要性が高い。

ライフステージの変化による保険のズレ

40代は、結婚、子どもの誕生、子どもの独立といった大きなライフステージの変化が起こる年代である。これに伴い、生命保険に求められる保障内容も変わる。

例えば、独身から結婚することで、配偶者や子どもを養う必要が生じる。これにより、死亡保障額や契約内容の見直しが求められる。また、子どもの独立後は保障額を下げて保険料を軽減することも検討すべきである。

さらに、保険の更新時期が40代に重なることも多い。契約内容を見直すタイミングとして最適な時期であることは言うまでもない。

ライフステージ別・40代に必要な保険の考え方

独身の場合

独身の40代では、医療保険やがん保険が中心となる。急な病気やケガに備え、入院費や治療費をカバーする保障内容を充実させることが求められる。死亡保障については、最低限の設定で十分である。しかしながら、葬儀費用や親族への配慮として、小額の死亡保障を検討する価値がある。

子どもがいる既婚者の場合

子どもを養育する40代の家庭では、生活費や教育費の確保が優先される。特に重要なのは、稼ぎ手に万が一の事態が起きた際に備えた死亡保障である。家族が経済的に困窮しないために、手厚い保障内容が必要となる。

また、病気やケガで収入が途絶えるリスクへの対策として、就業不能保険を検討することも推奨される。この保険により、長期的な収入の減少リスクをカバーできる。

子どもが独立した場合

子どもが独立した後の40代後半では、生活費に関する負担が軽減される。この段階では、死亡保障を縮小し、医療保険やがん保険の充実を図ることが重要である。老後資金や将来の介護費用を見据えた資産形成が求められるため、貯蓄型の保険を活用することが有効である。これにより、保障と資産形成をバランスよく実現できる。

40代の生命保険の選び方・見直しポイント

公的保険制度の保障をまず把握する

生命保険を見直す際には、公的保険制度の内容を理解することが重要である。健康保険による医療費の負担軽減、高額療養費制度の利用、傷病手当金や遺族年金の給付内容など、公的制度でどれだけカバーできるかを確認する必要がある。

これにより、民間保険での重複を避け、無駄な保険料支出を抑えることが可能である。公的保障と民間保険を組み合わせることで、合理的な保障内容を構築できる。

医療保険・がん保険の必要性を再チェック

40代は、がんや生活習慣病のリスクが高まる時期である。これに対応するため、医療保険やがん保険の保障内容を再確認する必要がある。

例えば、入院給付金や先進医療特約、女性特有の病気に備える特約など、現在の健康状態や家族歴に応じた必要な保障を選ぶことが大切である。特約の内容や保障額を定期的に見直すことで、リスクに対応した万全な備えを整えられる。

死亡保障(生命保険)は必要保障額を見極める

死亡保障の見直しでは、具体的な必要保障額を算出することが肝要である。子どもの学費、家族の生活費、住宅ローンの残債など、「万が一」の場合に家族が困らない額を見極める必要がある。

終身保険、定期保険、収入保障保険など、ライフステージや家計に適した商品を選ぶことで、必要な保障を適切にカバーすることが可能である。

老後を見据えた貯蓄型保険も検討

40代は、老後資金の準備を始める絶好のタイミングである。貯蓄型保険は、老後のための資産形成と保障を両立できる商品として注目される。

ただし、保険料の負担が家計に与える影響を考慮することが重要である。過剰な負担を避けつつ、将来に備えた計画を立てることが求められる。

更新時期を迎える保険は契約内容を再点検

更新時期に合わせて契約内容を見直すことで、現在の家族構成や健康リスクに対応した保険設計を実現できる。特約の追加や保障額の変更が可能な場合、柔軟に対応することが望ましい。

保険料の上昇分が家計に影響を及ぼすこともあるため、コストと保障内容のバランスを慎重に検討することが必要である。必要な保障を取りこぼすことなく、最適な内容に調整することがポイントである。

40代が検討すべき主な保険ラインナップ

医療保険

医療保険は、入院や手術に備えるための基本的な保障である。近年では、短期入院が主流となっているため、入院給付金の日額や保障日数のバランスを見直すことが重要である。

また、先進医療への対応も求められることがあるため、先進医療特約の有無や補償内容を確認する必要がある。現状の健康状態や家族のサポート体制を考慮し、適切な保障内容を選ぶことが求められる。

がん保険

がん保険は、がん治療に特化した保障を提供する保険である。治療費の負担軽減はもちろんのこと、先進医療特約や通院保障が重要なポイントとなる。

女性の場合は、乳がんや子宮がんなどのリスクが高まる40代において、「女性疾病特約」を検討することが推奨される。これにより、女性特有の疾病への経済的備えが強化される。

死亡保障(定期保険・終身保険・収入保障保険)

死亡保障は、家族の生活を守るために必要な保険である。特に、家計状況や家族構成に応じて必要保障額や保険期間を設計することが重要である。

定期保険は保険料が比較的安価で、特定の期間における保障を提供する。一方、終身保険は保障が一生涯続くため、老後資金や資産形成の一環として利用することができる。収入保障保険は、稼ぎ手を失った際に一定額を定期的に受け取ることが可能であり、生活費の補填に適している。

また、子どもの独立やライフイベントに合わせて見直すことで、保障内容を無駄なく最適化することができる。

40代生命保険見直しが初めての方はプロへ相談を!

FP(ファイナンシャルプランナー)に相談するメリット

保険見直しを検討する際、FP(ファイナンシャルプランナー)に相談することは非常に有効である。FPは第三者視点から公平なアドバイスを提供し、個々のライフステージや家計状況に最も適した提案を行う。特に、家計の現状分析からライフプラン作成、そして保険商品の選定までを一貫してサポートするため、必要な保障内容が的確に見直せる。

また、FPは複数の保険会社の商品を比較・検討し、顧客にとって最適なプランを選択することが可能である。そのため、保険料の無駄を削減しながら、必要な保障を確保できる。40代というライフステージでの保険見直しには、専門知識を持つFPの存在が大きな助けとなる。

真面目なほけんの無料相談サービスを活用

「真面目なほけんの無料相談サービス」は、保険見直し初心者にとって理想的なサポートを提供している。オンライン対応が可能であり、忙しい方でも自宅から気軽に相談できる点が魅力的である。

さらに、相談だけでなく、ライフプランの作成や保険契約の流れまでを無料でサポートしている。押し売りやノルマ重視の営業を排除し、顧客の利益を最優先にした提案が行われるため、信頼して利用できる。特に、見直し後の保障内容がライフステージに合致しているかどうかを慎重に確認できるのが特長である。